本文

国民健康保険税の概要

納税義務者

保険税を納める人は、各世帯の世帯主になります。世帯主が国民健康保険の加入者でなくても、その世帯の中に1人でも加入者がいる場合は、世帯主を納税義務者とみなします。

保険税の計算方法

国民健康保険の保険税は、所得割・均等割・平等割の3つで構成され算出します。

中間市の保険税は、次の方法で世帯ごとに算出します。

a医療給付費分

| 所得割(所得のある方全員です) | 課税所得×8.5% | |||||

|---|---|---|---|---|---|---|

| 均等割(加入者1人に対する金額です) | 24,500円 | |||||

| 平等割(一世帯に対する金額です) | 25,000円 | |||||

(限度額66万円)

b後期高齢者支援金分

| 所得割(所得のある方全員です) | 課税所得×3.0% | |||||

|---|---|---|---|---|---|---|

| 均等割(加入者1人に対する金額です) | 8,800円 | |||||

| 平等割(一世帯に対する金額です) | 6,300円 | |||||

(限度額26万円)

c介護納付金分(40歳~64歳までの方)

| 所得割(所得のある方全員です) | 課税所得×2.2% | |||||

|---|---|---|---|---|---|---|

| 均等割(加入者1人に対する金額です) | 7,000円 | |||||

| 平等割(一世帯に対する金額です) |

4,500円 |

|||||

(限度額17万円)

上記金額(a+b+c)の合計が1年間の国民健康保険税額になります。

(0歳~39歳、65歳~74歳の方の介護納付金は0円です。)

課税所得とは…

課税所得=総所得金額(注1)+分離所得金額(注2)-基礎控除(430,000円)

(注1)総所得金額:給与、年金、営業等、不動産、配当などの所得

(注2)分離所得金額:家や土地、株式等の売買などにより生じた所得

途中加入・脱退の場合の保険税

年度途中で加入

年間保険税(12か月分)×加入資格発生月から3月までの月数÷12

保険税は、届け出をした時点からではなく加入資格が発生した月の分から納めることになります。

年度途中で脱退

年間保険税(12か月分)×4月からから3月までの間で加入していた月数÷12

- 世帯全員が脱退した場合、前月分までの保険税を再計算します。その結果、不足分がある場合は、脱退した月以降に賦課する場合があります。納め過ぎとなっている場合は、後日還付いたします。

- 世帯の一部の人が脱退した場合、再計算して、残額を月割りで計算します。

保険税の軽減・減免

保険税軽減制度

前年中の所得が一定基準以下の世帯は、保険税の均等割・平等割が軽減されます。

地方税法などの改正に伴い、下表のとおり軽減の判定基準が拡充されました。

|

軽減率 |

世帯合計所得(令和6年度まで) |

世帯合計所得(令和7年度から) |

|---|---|---|

|

7割軽減 |

43万円+10万円×(給与所得者等の数-1)以下 | 43万円+10万円×(給与所得者等の数-1)以下 |

|

5割軽減 |

43万円+29.5万円×(被保険者数+特定同一世帯所属者数)+10万円×(給与所得者等の数-1)以下 |

43万円+30.5万円×(被保険者数+特定同一世帯所属者数)+10万円×(給与所得者等の数-1)以下 |

|

2割軽減 |

43万円+54.5万円×(被保険者数+特定同一世帯所属者数)+10万円×(給与所得者等の数-1)以下 |

43万円+56万円×(被保険者数+特定同一世帯所属者数)+10万円×(給与所得者等の数-1)以下 |

65歳以上の公的年金所得者は、年金所得から15万円を控除した金額で計算します。

特定同一世帯所属者とは・・・後期高齢者医療制度の対象者のうち、後期高齢者医療制度に移行するまで、国民健康保険の被保険者の資格があり、かつ、そのときの国民健康保険の世帯主とそれ以後も同一世帯に属する人(当該日に国民健康保険の世帯主であった人は、引き続き国民健康保険の世帯主(擬制世帯主)である人)をいいます。

給与所得者等とは・・・一定の給与所得者(給与収入が55万円を超える人)または、公的年金所得者(公的年金等の収入が60万円を超える65歳未満の人、または公的年金等の収入が125万円を超える65歳以上の人)をいいます。

非自発的失業者軽減制度

倒産・解雇などの理由で離職された人は、保険税所得割額の対象となる所得金額が減額されます。

未就学児にかかる均等割額軽減制度

令和4年度より、子育て世帯への経済的負担軽減の観点から、未就学児に対する保険税均等割額部分が5割軽減されます。

上記、所得が一定基準以下であることによる軽減(7割、5割、2割)が適用されている場合は、適用後の金額からさらに5割軽減されます。

未就学児とは・・・小学校入学前の子どものことをいいます。(6歳に達する日以後の最初の3月31日以前にある被保険者)

産前産後免除制度

令和6年1月1日より、子育て世帯の負担軽減・次世代育成支援等の観点から、国民健康保険被保険者で出産される方の出産前後の国民健康保険税を免除されます。

対象となる方は、以下の要件をすべて満たす方です。

- 中間市国民健康保険に加入している方で、出産もしくは出産予定の方

- 出産(予定)月が令和5年11月以降の方

※本制度の「出産」とは、妊娠85日以上の分娩をいい、死産・流産(人工妊娠中絶を含む)及び早産の場合も対象となります。

免除となる保険税額

国民健康保険に加入している出産及び出産予定者の「所得割」・「均等割」を、下記対象期間分免除いたします。

対象期間

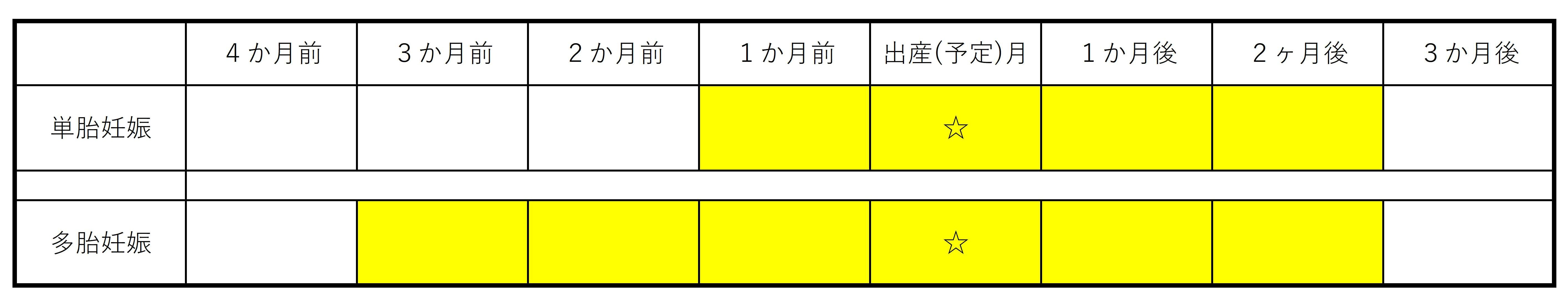

単胎妊娠…出産(予定)月の前月から、出産(予定)月の翌々月までの4か月

多胎妊娠…出産(予定)月の3か月前から、出産(予定)月の翌々月までの6か月

・産前産後免除期間のイメージ

本制度は、令和6年1月施行となるため、令和5年度国民健康保険税額については、免除期間のうち令和6年1月以降の期間について対象となります。よって、令和5年11月以降に出産された被保険者が免除の対象となります。

申請方法

原則、世帯主などからの届出が必要です。

申請は、出産予定月の6か月前から可能です。また、出産後の提出であっても受付いたします。

なお、届出されない場合でも、当市で出産の事実が確認できた場合は、職権により免除する場合があります。ただし、確認が取れない場合は免除されないため、届出の提出をお願いいたします。

その他

平成30年度以降、保険税を納付書でお支払いしていただいている方に対しては、毎年6月に1年間分の納付書(第1期から第10期まで)を一括して送付することとなりました。

また、年度の途中で、資格の取得・喪失、所得の更正その他の事由により税額が変更となる場合は、税額の決定(更正)通知書と併せて納期未到来分の納付書を一括して送付します。

口座振替及び特別徴収(年金からの天引き)の方は、税額の決定通知書のみを送付します。なお、一括での振替はできませんので、1期分ずつを各納期限日に引き落としすることとなります。

その他、災害で大きな被害を受けたときなど、保険税を収めることが困難な場合は、一定の基準により、保険税が減免になることがあります。詳しくは、課税課までご相談ください。